Просроченная Задолженность в Кредитном Портфеле ВТБ

| Анализ структуры и динамики кредитного портфеля банка |

Основой активных операций коммерческого банка являются операции кредитования. На них приходится более 60% всех активов коммерческих банков. Именно кредитные операции, несмотря на свой высокий риск, являются для банков наиболее привлекательными, так как они составляют главный источник их доходов.

Основными кредитными продуктами банка ВТБ 24 (ЗАО) являются:

1. Кредитование малого бизнеса.

Целевая аудитория — юридические лица и предприниматели без образования юридического лица в Москве и в регионах России с объемом годовой выручки, не превышающим размер рублевого эквивалента 3 млн. долларов США. 2. Потребительское кредитование населения.

Включает в себя широкий спектр банковских продуктов, таких как автокредит, кредит на неотложные нужды с обеспечением и без, кредитные карты и пр. 3. Ипотечное кредитование.

Кредитование на покупку квартир на вторичном рынке жилья, на покупку квартир на стадии строительства, а также нецелевые ипотечные кредиты для собственников жилья.

Кредитованием крупных корпоративных клиентов банк ВТБ 24 не занимается с 2007 г. Однако он оказывает им некоторые услуги, связанные с гарантийными обязательствами и проведением расчетов в рамках группы ВТБ. Рассмотрим динамику кредитного портфеля банка ВТБ 24 (ЗАО) за 2006 – 2008 гг., которая представлена в таблице 7.

Таблица 7 — Динамику кредитного портфеля банка ВТБ 24 (ЗАО) за 2006 – 2008 гг.

Кредитный портфель ВТБ, особенности, структура и анализ

Кредитный портфель ВТБ 24 (КП) выступает в роли совокупности банковских займов, которые структурируются на основе определенных характеристик соответственно задачам политики банковской организации.

Объемы, в соответствии с анализом кредитного портфеля ПАО ВТБ 24, оценивают на основе балансовой цены всех банковских кредитов, с учетом просроченных, продленных и тех, что вызывают сомнение.

Если рассматривать кредитный портфель в структуре банковского баланса, то он представляет собой одно целое и часть банковских активов со своей величиной доходности и величиной рисков.

Анализ кредитного портфеля ВТБ 24

Кредитный портфель банка ВТБ 24 − это остаток задолженностей на текущий момент или определенный срок по всем кредитным договорам с физическими и юр. лицами.

Методика расчета аналитиками и организациями может выбираться разная, потому возможны различия в величине кредитного портфеля на один и тот же момент. К примеру, межбанковское кредитование, как правило, не относится к кредитному портфелю. Кредитный портфель, который состоит из суммарного кредитования физ. и юр. лиц называется клиентским КП. В него не включают займы, которые предоставляются органам власти, фондам вне бюджета и государственным. В некоторых случаях кредитный портфель может состоять из задолженности по займам без учета резервов на предполагаемые потери. В отдельных случаях аналитики не учитывают просроченные кредиты.

Факторы, влияющие на объем и структуру кредитного портфеля:

- количество капиталов банковской организации;

- регулировка деятельности банковской организации;

- особенности официальной кредитной политики;

- величина опыта и уровень квалификации менеджерского состава;

- доходность разных направлений хранения средств.

Качество кредитного портфеля ВТБ 24 оказывает влияние на уровень рискованности и надежности банковской организации, потому кредитную деятельность регулируют органы надзора Российской Федерации. Они устанавливают нормы и ограничения на основе правил регулировки банковской деятельности Российской Федерации. Это оказывает значительное влияние на формирование кредитного портфеля ПАО ВТБ 24.

Структура кредитного портфеля ВТБ 24

На структуру КП влияют субъекты кредитования, клиентский кредитный рейтинг, степени риска, разновидности экономической деятельности, валюта, период выдачи займов и т. д.

На конкурентоспособность КП банка оказывают влияние:

- количество рисков;

- уровень ликвидности;

- уровень доходности;

- оперативность восстановления;

- обновление КП.

Выделяют следующие виды КП по уровню риска:

- нейтральный КП характеризуют сравнительно небольшими рисковыми значениями, но, в тот же момент, и небольшими доходными значениями. Соответственно, чем выше уровень доходности, тем больше уровень рисков;

- оптимальный КП является самым подходящим вариантом по составу и структуре разных направлений банковской политики и его стратегии;

- сбалансированный КП является самым эффективным вариантом сочетания рисков и прибыльности. Оптимальный КП часто не имеет совпадений со сбалансированным, так как банковская организация может кредитовать клиентов с малой доходностью и высоким уровнем рисков. Это ход для укрепления своей позиции на рынке и удержания своей позиции среди конкурентов. Также это дает возможность привлечь новых заемщиков и завоевать новые рыночные ниши, что положительно сказывается на динамике кредитного портфеля ВТБ 24.

Управление КП – это организация деятельности банка при кредитовании, которая дает возможность минимизировать и уменьшить количество рисков по кредиту. В качестве конечной цели управления КП банковской организацией выступает получение дохода от проведенных операций, а также поддержание безопасности и надежности банковской организации.

Промокоды на Займер на скидки

Лидером по росту кредитного портфеля в марте стал ВТБ

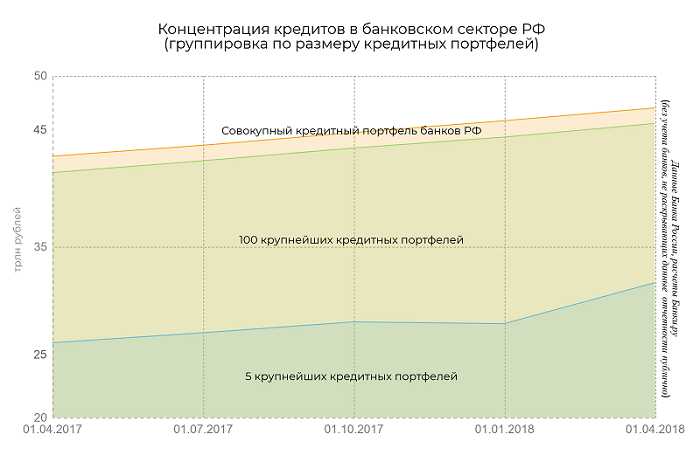

Совокупный кредитный портфель российских банков, раскрывающих свою отчетность, за март 2018 года увеличился на 823,8 млрд рублей, или 1,8%, составив на 1 апреля 47,1 трлн, свидетельствуют данные финансового рейтинга Банки. ру.

За 12 месяцев, прошедших с 1 апреля 2017 года, сумма выданных кредитов выросла на 9,7%, или 4,2 трлн рублей. При этом пять крупнейших кредитных портфелей на рынке за тот же период прибавили 5,3 трлн.

Безусловным лидером по динамике кредитного портфеля и за март, и за квартал, и за год стал банк ВТБ. При этом если рост за квартал и за 12 месяцев обусловлен преимущественно присоединением к ВТБ розничного банка ВТБ 24, то за месяц ВТБ показал уже органическую динамику, увеличив портфель почти на 3%, или 233,3 млрд рублей.

По итогам I квартала в пятерке крупнейших банков-кредиторов единственным негосударственным оказался Альфа-Банк. В целом пятерка крупнейших кредиторов выглядит так: Сбербанк, ВТБ, Газпромбанк, Россельхозбанк и Альфа-Банк.

На шестой позиции по размеру совокупного кредитного портфеля находится еще один частный банк — Московский Кредитный Банк (рост кредитного портфеля за март — 1,4%, или 21,3 млрд рублей, за квартал — 0,3%, или 4,7 млрд).

Доля совокупного кредитного портфеля топ-пятерки банков увеличилась за 12 месяцев с 61,7% до 67,5% (на 1 января 2018 года этот показатель составлял 63,4%). Доля 100 крупнейших кредитных портфелей в общем объеме выросла за 12 месяцев менее существенно: с 95,9% до 97,1%.

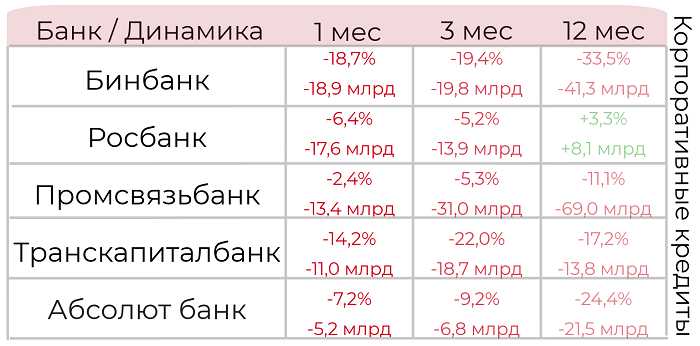

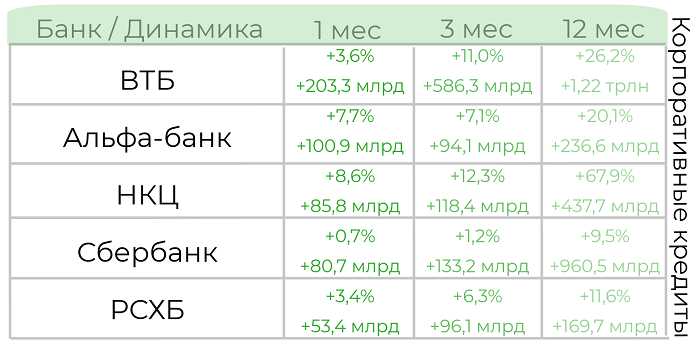

Корпоративный кредитный портфель банковского сектора в марте увеличился на 623,6 млрд рублей, или 1,8%, за I квартал — на 2,2%, или 738,1 млрд, за 12 месяцев с 1 апреля 2017 года (без учета банков, не раскрывавших отчетность) — на 7,7%, или 2,46 трлн рублей. Объем портфеля кредитов, выданных юрлицам пятью крупнейшими корпоративными кредиторами, вырос за месяц на 1,6%, за квартал — на 3,6%, за год — на 12,2% (в денежном выражении — на 372 млрд, 824,2 млрд и 2,5 трлн рублей соответственно).

Из 500 действующих на 1 апреля 2018 года кредитных организаций 299 показали отрицательную динамику корпоративного кредитного портфеля в прошедшем месяце; у 41 из них сокращение превысило 10%.

Крупнейшее сокращение корпоративного кредитного портфеля в марте показал санируемый с участием Фонда консолидации банковского сектора Бинбанк (на 18,9 млрд рублей, или 18,7%).

По динамике роста корпоративного портфеля в марте из крупнейших банков выделяются ВТБ (рост на 203,3 млрд, или 3,6%) и Альфа-Банк (плюс 100,9 млрд, или 7,7%, за месяц). При этом доля просрочки в корпоративном портфеле ВТБ заметно уменьшилась за месяц: с 3,4% до 2,2%.

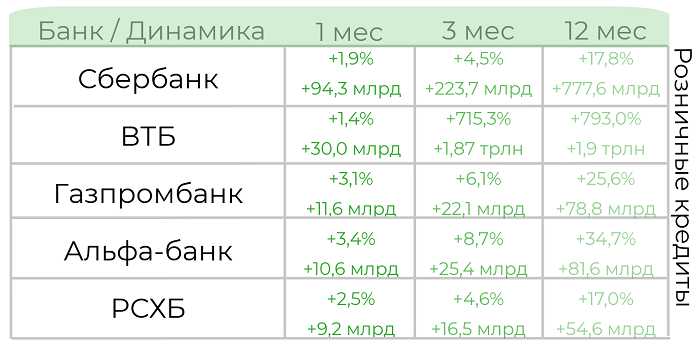

Совокупный розничный кредитный портфель российских банков в марте 2018 года, согласно данным финансового рейтинга Банки. ру, вырос на 1,6%, или 200,2 млрд рублей, за I квартал — на 3,3%, или 398 млрд, за 12 месяцев с 1 апреля 2017 года (без учета банков, не раскрывавших отчетность) — на 15,8%, или 1,7 трлн рублей.

Объем портфеля кредитов, выданных физическим лицам пятью крупнейшими розничными кредиторами, увеличился за месяц на 1,9%, за квартал — на 7,8%, за год — на 21,9% (в денежном выражении — на 155,7 млрд, 604,8 млрд и 1,5 трлн рублей соответственно).

Положительную динамику розничного кредитного портфеля в марте показали 213 банков, у 26 из них рост за месяц превысил 10%. Наиболее заметное увеличение в очередной раз показал Сбербанк (плюс 94,3 млрд рублей, или 1,9%, за март). С большим отрывом от него в пятерку лидеров вошли ВТБ (рост за квартал и за 12 месяцев преимущественно обеспечен присоединением розничного ВТБ 24), Газпромбанк, Альфа-Банк и РСХБ.

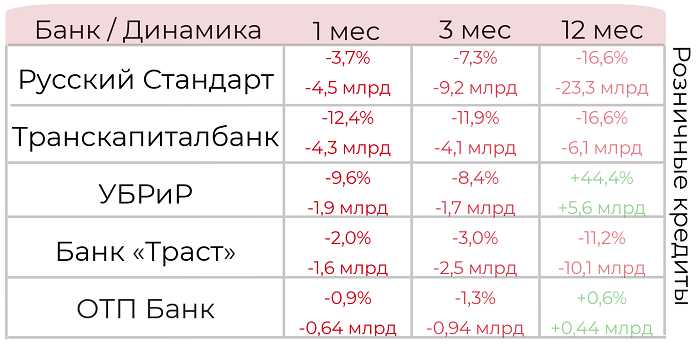

Наибольшее сокращение розничного кредитного портфеля в прошедшем месяце показали «Русский Стандарт» (минус 4,5 млрд рублей, или 3,7%) и Транскапиталбанк (минус 4,3 млрд, или 12,4%). Первый существенно уменьшил за 12 месяцев портфель розничных кредитов (на 23,3 млрд рублей, или 16,6%), а также остающуюся высокой долю просроченной задолженности в розничном портфеле — с 45,5% до 38,4%.

По данным Банки. ру, на 1 июля 2024 года нетто-активы банка — 14 163,05 млрд рублей (2-е место в России), капитал (рассчитанный в соответствии с требованиями ЦБ РФ) — 1 605,06 млрд, кредитный портфель — 10 014,45 млрд, обязательства перед населением — 4 058,32 млрд.

Возможно вы искали:

- анализ кредитного портфеля банка втб пао 2024;

- структура кредитного портфеля втб 2024 год

Содержание: